Finanzielle Freiheit mit Aktien und Trading – So gelingt echte finanzielle Unabhängigkeit

Freiheit ist eines der höchsten Güter und nimmt in vielen Lebensbereichen einen immer größeren Stellenwert ein. Nur beim Thema Geld können die meisten Menschen nicht frei entscheiden. Doch der Traum von finanzieller Freiheit kann wahr werden.

Wir klären auf und zeigen Ihnen die verschiedenen Möglichkeiten zur finanziellen Unabhängigkeit und welche Voraussetzungen dafür gegeben sein müssen.

Inhaltsverzeichnis: Finanzielle Freiheit mit Aktien und Trading

Was bedeutet Finanzielle Freiheit?

Finanzielle Freiheit meint hauptsächlich die Freiheit, nicht über finanzielle Entscheidungen nachdenken zu müssen. Es ist sozusagen ein rundum-sorglos-Gefühl oder die Fähigkeit, sich Dinge ohne schlechtes Gewissen und ohne Angst vor Engpässen gönnen zu können.

Vielen Menschen bleibt dieser Zustand verwehrt, etwa weil sie

- mit zu viel Arbeitszeit zu wenig Einkommen erzielen,

- zu hohe oder zu viele Ausgaben stemmen müssen,

- Schulden abzahlen müssen oder

- Schlicht nicht das Wissen oder Vertrauen zu alternativen (passiven) Einkommensquellen besitzen.

Das Hauptproblem ist also immer eine Form von Abhängigkeit – sei es gegenüber der Arbeit, finanzieller Verpflichtungen oder der eigenen Unsicherheit.

Wir zeigen Ihnen, wie Sie aus dieser Spirale ausbrechen können. Finanzielle Freiheit können Sie dabei auch dann erreichen, wenn Sie weiterhin beruflich tätig sind – Ihr Gehalt ist sogar der erste Baustein auf dem Weg zur Freiheit.

Es muss zu Anfang aber zwischen den Begriffen Reichtum und Freiheit unterschieden werden. Beide können einander bedingen, sind aber weder gleichbedeutend noch zwingend miteinander verbunden.

Viele Menschen verbinden Reichtum auch mit finanzieller Freiheit. Dabei ist Reichtum nichts anderes als der Besitz von viel Kapital und Wertgegenständen. Der Besitz allein macht einen aber bis jetzt nicht frei, denn: Schulden und andere Verpflichtungen können auch hier den finanziellen Spielraum stark einschränken.

Wann ist man wirklich finanziell frei?

Diese Frage ist allgemein gar nicht zu beantworten, da jeder Mensch ein anderes Verständnis von Freiheit besitzt.

Grob gesagt sind Sie ab dem Moment finanziell frei und unabhängig, wenn Sie Ausgaben und Investitionen spontan und ohne Angst vor negativen Konsequenzen tätigen können.

Wann dieser Zeitpunkt eintrifft, hängt von Ihrer persönlichen Situation ab – etwa welche Ausgaben Sie gern spontan tätigen wollen oder welche Lebenshaltungskosten Sie stemmen müssen.

Wie wird man finanziell frei?

Auch diese Frage lässt sich nur für jeden individuell beantworten. Finanzielle Freiheit erreichen Sie selten sofort, sondern nur schrittweise und kontinuierlich:

- Der erste Schritt ist das erste Gehalt. Zu Beginn Ihrer Karriere wird es kaum ausreichen, um echte finanzielle Freiheit zu erlangen. Aber es macht Sie unabhängig vom Elternhaus und erlaubt Ihnen, erste finanzielle Entscheidungen ganz allein zu fällen. Über die Jahre sollten Sie Ihr Gehalt weiter steigern, etwa durch Weiterbildungen, dem Aufbau von Expertise oder Jobwechsel.

- Der zweite Schritt ist der Aufbau eines finanziellen Polsters für größere Ausgaben und als Notgroschen. Ratgeber empfehlen eine Ersparnis von 2 bis 3 Monatsgehältern. Unserer Erfahrung nach ist eine Rücklage von 5.000 bis 10.000 EUR vollkommen ausreichend. Legen Sie dieses Geld nicht an, denn gebunden nützt es Ihnen im Krisenfall nichts.

- Im dritten Schritt bauen Sie sich zusätzliche Geldströme mit passiven Einkommen auf, etwa über ein Aktiendepot, Affiliate-Marketing oder Immobilien. Intelligente Investitionen lassen Ihr Geld für Sie arbeiten, ohne dass Sie dafür viel von Ihrer Freizeit opfern müssten.

Aber: Bevor Sie sich um die einzelnen Schritte kümmern können, sollten Sie eine kurze Ist-Soll-Analyse Ihrer aktuellen finanziellen Situation durchführen.

Beantworten Sie dazu ehrlich folgende Fragen:

1. Was habe ich bisher erreicht?

Diese Frage zielt auf den Ist-Zustand ab. Hierunter fällt Ihr aktuelles Gehalt, Ihre vorhandenen Ersparnisse, Lebenshaltungskosten, Verträge, Schulden und andere Ein- und Ausgaben.

Eine Einnahmen-Ausgaben-Gegenüberstellung verschafft Ihnen hier den besten Überblick.

2. Was ist mein konkretes finanzielles Ziel?

Wie viel Geld wollen Sie auf welchen Wegen verdienen? Möchten Sie früh aus Ihrem Beruf ausscheiden oder nur eine bestimmte Summe zusätzlich einnehmen?

3. Wann will ich dieses Ziel erreichen?

Viele Menschen träumen davon, sofort ihren Beruf an den Nagel hängen zu können. Doch der Wunsch, über Nacht zum Privatier zu werden, wird nur in den seltensten Fällen wahr.

Bleiben Sie also realistisch und stecken Sie sich zeitliche Ziele für die nächsten 5, 10 oder 20 Jahre.

4. Welche Mittel stehen mir dafür zur Verfügung?

Diese Frage zielt auf Ihren finanziellen Spielraum ab, aber auch auf Ihre Fähigkeiten und Motivation sowie den technischen Zugang.

Warum eignen sich Aktien besonders gut für finanzielle Unabhängigkeit?

Der Aktienhandel bietet gleich zwei Einnahmemöglichkeiten:

- Zum einen schütten Unternehmensaktien regelmäßig Dividenden basierend auf dem Unternehmensgewinn an seine Anleger aus.

- Zum anderen können Sie durch den aktiven Handel beim Verkauf von Wertsteigerungen profitieren. Zudem können Sie Aktien auch langfristig über einen Sparplan besparen.

Diese Methode besitzt langfristig betrachtet (über einen Zeitraum von 20 und mehr Jahren) kaum Verlustrisiken, da die erzielten Renditen die Verluste leicht aufwiegen können.

Daneben bieten Aktien Zugang zu allen globalen Märkten und Branchensektoren. Damit lässt sich Ihr Portfolio perfekt an Ihre Ansprüche wie maximale Rendite, Nachhaltigkeit oder Unterstützung von Innovationen anpassen.

Finanziell frei sein Dank Wertpapierhandel: Diese Voraussetzungen braucht es

Um wirklich finanziell unabhängig zu werden, müssen einige Faktoren gegeben sein, die wir teilweise weiter oben bereits angesprochen haben. Fassen wir also zusammen:

1. Ausreichend Kapital

Bevor Ihre Aktien Sie zur finanziellen Freiheit verhelfen, müssen Sie diese erst kaufen. Aktienpakete und ETF-Anteile lassen sich dabei stufenweise etwa über einen Investitions- oder Sparplan erwerben oder Sie kaufen die gewünschten Wertpapiere einmalig.

Bei letzterer Variante benötigen Sie ein wesentlich höheres Startkapital von mindestens 10.000 EUR, wohingegen ein Sparplan bereits ab 25 EUR monatlichen Raten realisierbar ist.

Investieren Sie aber nur Kapital, auf welches Sie verzichten können!

2. Keine Schulden

Finanzielle Unabhängigkeit bedeutet auch, nicht an Gläubiger gebunden zu sein. Sie können also erst dann wirklich frei werden, wenn gegen Sie keine Forderungen mehr bestehen.

3. Finanzüberblick

Stellen Sie in einer Tabelle alle Ein- und Ausgaben gegenüber. So entdecken Sie schnell unnütze Ausgaben und Sparpotentiale. Je effizienter Sie Ihre Finanzen verwalten, desto mehr Kapital kann für Investitionen frei werden.

4. Sinnvoller und bewusster Konsum

Vermeiden Sie auf Ihrem Weg zur finanziellen Freiheit unnütze Verträge etwa für einen Fitnessclub oder Zeitschriften, die Sie ohnehin nur gelegentlich nutzen.

Suchen Sie zudem günstigere Alternativen für Ihre laufenden Verträge und leben Sie ressourcenschonender. Auch so erhöhen Sie Ihren finanziellen Spielraum für mehr Aktienkäufe.

5. Börsen- und Marktgrundwissen

Geld allein macht auch beim Aktienhandel nicht glücklich. Sie benötigen zumindest ein grundlegendes Wissen über die Geschäftspraktiken und wirtschaftlichen Zusammenhänge der Unternehmen, in die Sie investieren.

Auch Erfahrungen im allgemeinen Aktienhandel sowie zumindest rudimentäre Fähigkeiten zur Chartanalyse sind notwendig, damit Sie auf Marktbewegungen rechtzeitig und angemessen reagieren können.

6. Passender Broker

Banken und Online-Broker bieten unterschiedliche Depotmodelle und handelbare Wertpapiere zu teils stark unterschiedlichen Kosten. Wählen Sie daher einen Depotanbieter, der zu Ihren Bedürfnissen passt.

Großinvestoren besitzen dabei andere Ansprüche als Privatanleger und Viel-Trader andere als einmalige Käufer.

Sie können auch bei mehreren Brokern ein Depot führen. Das ist bei verschiedenen Anlagestrategien oft sogar sinnvoll, um immer von den besten Konditionen zu profitieren.

Auch ein Depotwechsel kann zu günstigeren Handelskosten führen.

7. Anlagestrategie

In Abhängigkeit zu Ihrem erklärten finanziellen Ziel sollten Sie auch Ihre Anlagestrategie wählen. Wir stellen im nächsten Kapitel alle gängigen Strategien kurz vor.

6 Anlagestrategien zur finanziellen Freiheit

Wann Sie Ihre finanzielle Freiheit erreichen, hängt vor allem damit zusammen, wann diese eintreffen soll und welche Summe Sie dabei zusätzlich verdienen wollen.

Allgemein unterscheidet man die vorhandenen Strategien in aktive (regelmäßiges manuellen Eingreifen erforderlich) und passive (Geld arbeitet allein), sowie in solche, die sofort oder erst später ein Zusatzeinkommen generieren.

Natürlich lassen sich die hier vorgestellten Anlagestrategien auch miteinander kombinieren.

1. Anlagestrategie: Manueller Aktienhandel

Hierunter fallen alle aktiven Aktienkäufe und –Verkäufe mit dem Ziel, durch Kurssteigerungen beim Verkauf Gewinne zu erzielen.

Diese Strategie ist langfristig nur für professionelle und geübte Trader geeignet und benötigt viel Zeit und Nerven. Dafür sind die erzielten Gewinne tendenziell höher als bei allen anderen Strategien.

2. Anlagestrategie: Dividenden-Aktien

Beim bequemen Anlage-Klassiker erwerben Sie dividendenstarke Aktien, die bereits in der Vergangenheit regelmäßig attraktive Dividenden zwischen 3 und 6 % ausschütten.

Diese passive Strategie ist auch für Anfänger gut geeignet, da das Geld einmal investiert kontinuierlich für Sie arbeitet.

3. Anlagestrategie: Social Trading

Eine Mischung aus aktivem Aktienhandel und passivem Investment stellt das Social Trading mit seinem Copy Trading dar.

Dabei folgen Sie erfolgreichen Tradern und kopieren deren Portfoliobewegungen 1:1. Zudem können Sie sich wie in anderen sozialen Netzwerken mit anderen Aktienhändlern unterhalten und Möglichkeiten und Risiken diskutieren.

Allerdings werden darüber hauptsächlich CFDs und Forex gehandelt und nur bei einzelnen Brokern echte Aktien.

4. Anlagestrategie: Trading-Algorithmus

Die Form des Wertpapierhandels Trading-Algorithmus ist nur für Profis gedacht. Hier programmieren Sie einen eigenen Trading-Code, der vollautomatisch in Wertpapiere investiert, diese wieder verkauft und den Erlös auch reinvestiert.

Neben detaillierten Kenntnissen über den Wertpapierhandel und die einzelnen Aktien benötigen Sie hier auch die Fähigkeit der Programmierung bzw. einen fähigen Programmierer.

5. Anlagestrategie: Spar- und Auszahlplan

Aktien-, Fonds– und ETF-Sparpläne sind bei Privatanlegern sehr beliebt.

Bereits mit kleinen Sparraten investieren Sie monatlich in die gewünschten Wertpapiere und profitieren dabei nicht nur vom Zinseszinseffekt (insbesondere bei thesaurierenden Aktien und ETFs), sondern auch vom Cost-Average-Effekt, bei dem Kursschwankungen durch regelmäßige Käufe langfristig ausgeglichen werden.

Ein Auszahlplan funktioniert dabei genau andersherum, wird aber von vielen Brokern gar nicht angeboten. Auszahlpläne stellen dabei eine attraktive Alternative zu Zusatzrenten und passiven Einkommen dar.

6. Anlagestrategie: Aktienverleih

Weniger bekannt und für die meisten Privatanleger auch uninteressant ist der Aktienverleih.

Dabei geben Sie Ihrer Bank das Recht, die von Ihnen gehaltenen Wertpapiere an Dritte zu verleihen. Sie erhalten im Gegenzug einen festen Zinssatz und verdienen mit Ihrem Eigentum zusätzlich Geld.

Diese Anlagestrategie wird aber von nur wenigen Banken ermöglicht und kommt auch erst für Investoren mit Anlagesummen von mindestens 50.000 EUR infrage.

Warnung: Finger weg vom Kryptohandel!

Der Handel mit Kryptowährungen hat viele begeisterte Anhänger. Es gibt immer mehr digitale Coins, Tauschbörsen und Foren. Sogar der Einzelhandel akzeptiert immer öfter Zahlungen mit Kryptowährungen.

Doch der Handel mit den Coins ist riskant. Zu stark hängen die Kurse von der allgemeinen Stimmung ab: Ausgelöst von einzelnen Nachrichten und Tweets befinden sich die Kurse oft im Steilflug, um kurz darauf auf Talfahrt zu gehen.

Überlegen Sie sich daher gut, ob Sie eine Kryptowährung kaufen wollen. Für einen langfristigen Vermögensaufbau eignen sie sich nicht.

Nachgerechnet: So gelingt finanzielle Unabhängigkeit

Wann genau ist man finanziell frei? Das hängt von mehreren Faktoren ab, unter anderem davon

- wie hoch Ihre monatlichen Ausgaben sind,

- welchen monatlichen Gewinn Ihr Aktiendepot abwerfen soll,

- wie viel Geld in welchem Zeitraum Sie investieren können,

- und welche Investitions-Strategie Sie verfolgen wollen.

Wie weiter oben beschrieben, lassen sich die Strategien in aktive und passive unterscheiden. Zudem benötigt jeder Mensch einen ganz individuellen zusätzlichen Geldbetrag, um wirklich finanziell frei zu sein.

All diese Faktoren versuchen wir in unseren verschiedenen Rechenbeispielen zu berücksichtigen.

Diese Kosten fallen an

Um ein realitätsnahes Bild zu erhalten, müssen neben diesen aber noch andere Faktoren bei der Berechnung beachtet werden. Diese sind teils aber so individuell ausgeprägt, dass wir viele davon in unseren Berechnungen nicht berücksichtigen können.

Zu diesen Faktoren zählen:

1. Steuern

Auch beim Wertpapierhandel fallen Steuern an. Dazu zählt die Abgeltungssteuer von standardmäßig 25 % auf alle erzielten Kapitalerträge (Zinsen, Dividenden, Gewinne durch Aktienverkauf etc.).

Sollte Ihr persönlicher Steuersatz darunter liegen, kann die für Sie geltende Abgeltungssteuer entsprechend angepasst werden. Zudem können Sie einen jährlichen Steuerfreibetrag in Höhe von 801 EUR (bzw. 1602 EUR für Verheiratete) in Anspruch nehmen, der aber für alle Zinserträge bei jedem Finanzinstitut zusammen gilt.

Aufgrund der verschiedenen möglichen Szenarien ignorieren wir in unseren Portfolio-Rechnungen die Abgeltungssteuer gänzlich – wie auch die eventuell anfallende Kirchensteuer und den Soli.

2. Handels- und Depotgebühren

Die anfallenden Kosten von Depotanbietern und Börsenplätzen können die tatsächliche Investitionssumme und damit die potenzielle Rendite erheblich schmälern.

Welche Gebühren in welcher Höhe genau anfallen, ist zu Broker und Depotmodell ganz unterschiedlich und hängt auch vom gewählten Asset (Aktie, Fonds, ETF) und dem Handelsplatz ab.

Zu diesen anfallenden Kosten zählen etwa

- Orderkosten

- Maklercourtagen

- Börsenplatzgebühren

- Depot-/Kontoführungsgebühren

- Verwahrentgelt (meist in Höhe von 0,5 % p. a. ab 100.000 EUR Einlagen)

- Verwaltungskosten bei gemanagten Assets (etwa Transaktionskosten bei Anpassungen bzw. Rebalancing)

Da auch hier erhebliche Unterschiede herrschen, können wir diese Kosten ebenfalls nicht in den Berechnungen beachten.

3. Inflation

Der Geldwert wird kontinuierlich entwertet. Im Schnitt gilt dabei eine jährliche Inflationsrate von 2 %. Dieser Wert sollte immer beachtet werden, da ein Portfolio erst dann profitabel ist, wenn es über 2 % Rendite erwirtschaftet.

Rechenbeispiele für verschiedene Szenarien

Jeder Anleger ist anders und kann seine finanzielle Freiheit über verschiedene Wege und zu verschiedenen Zeitpunkten erreichen. Wir betrachten daher allgemeine Szenarien, um monatlich zusätzlich 500 bzw. 5.000 EUR mit einem Aktiendepot zu verdienen.

Dabei beachten wir die Inflationsrate von ca. 2 %, den vollen Steuerfreibetrag von 801 EUR und die seit 2021 für die meisten Anleger Soli-befreite Abgeltungssteuer von 25 %.

Analysiert werden die direkte und die in der Zukunft liegende Auszahlung bei einer Einmalanlage, sowie der Sparplan mit thesaurierenden Wertpapieren.

I. Sofortige Rendite-Auszahlung

Beginnen wir unsere Beispielrechnungen mit dem Traumziel, einmal ein Portfolio anzulegen und jedes Jahr von den ausgezahlten Dividenden zu leben.

Ein Hauptproblem bei der Berechnung ist, die Inflationsrate neben den persönlichen Handelsgebühren und Steuern zu berücksichtigen. Sie müssen für eine konstante Kaufkraft jedes Jahr 2 % mehr Dividenden erzielen, was nur mit einem stetig wachsenden Portfolio möglich ist.

Betrachten wir 4 mögliche Szenarien genauer:

1. 5.000 EUR monatliches Depot-Einkommen bei 5 % Rendite

Wie viel Kapital müssen Sie in Aktien anlegen, um jeden Monat nach allen Abzügen 5.000 EUR zu erhalten?

Gehen wir davon aus, dass alle Aktienunternehmen ihre Dividende einmalig zum Ende des Jahres an ihre Aktionäre auszahlen. Beachten wir zudem Freibetrag und Abgeltungssteuer, benötigen Sie eine Dividendenzahlung von insgesamt 78.932 EUR ((60.000 EUR – 801 EUR)/0,75).

Zur Berechnung nutzen wir die einfache Zinsrechnung: Ohne Berücksichtigung der Inflationsrate benötigen Sie bei einer 5%igen Rendite 1.578.640 EUR Startkapital; mit Inflation und Reinvestition benötigen Sie sogar 2.631.066,67 EUR, da Ihnen nur 3 anstatt 5 % Rendite verbleiben.

2. 5.000 EUR monatliches Depot-Einkommen bei 10 % Rendite

Die wenigsten Menschen haben so viel Geld auf der hohen Kante. Mit einer aggressiveren Strategie, die eine höhere inflationsbereinigte Rendite von 8 % verspricht, benötigen Sie „nur noch“ einen anfänglichen Portfoliowert von 986.650 EUR. Das ist für die meisten Privatanleger immer noch zu viel.

Betrachten wir also ein etwas realistischeres Ziel:

3. 500 EUR monatliches Depot-Einkommen bei 5 % Rendite

Um monatlich nach Steuern 500 EUR mit Ihrem Portfolio zusätzlich zu verdienen, benötigen Sie eine jährliche Dividendenzahlung von 6.932 EUR.

Entsprechend müssen Sie „nur“ 138.640 EUR bzw. 231.066,67 EUR (mit inflationsbedingter Reinvestition) zu Beginn investieren.

4. 500 EUR monatliches Depot-Einkommen bei 10 % Rendite

Das ist Ihnen immer noch zu viel? Legen wir das Startkapital wieder aggressiver an, benötigen Sie theoretisch nur noch 69.320 EUR (ohne Reinvestition) bzw. 86.650 EUR (mit Reinvestition) für den Portfolioaufbau.

II. Zukünftige Rendite-Auszahlung

Die oberen Beispielrechnungen zeigen, dass diese Form der Aktienanlage für Klein- und Privatanleger eher unrealistisch ist.

Eine Alternative ist, auf die sofortige Auszahlung zu verzichten und über mehrere Jahre den Zinseszinseffekt für sich arbeiten zu lassen.

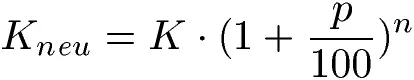

Für die Berechnung nutzen wir die Formel für Zinsen über mehrere Jahre:

Kneu ist dabei Ihr angestrebtes Kapital, K das benötigte Startkapital, p der Dividenden-Prozentsatz und n die Anzahl der Anlagejahre.

Nehmen wir an, Sie wollen mit 50 finanziell frei sein und jährlich 60.000 EUR zur Verfügung haben. Sie investieren dafür in dividendenstarke Aktien, die im Schnitt 5 % ausschütten. Steuern und Inflation bleiben dabei konstant.

Wie im ersten Rechenbeispiel erwähnt, benötigen Sie eine Dividendenzahlung von insgesamt 78.932 EUR, um nach Steuerabzügen 5.000 EUR monatlich zur Verfügung zu haben.

Wollen Sie später Reinvestitionen für den Inflationsausgleich tätigen, müssen Sie also 2.631.066,67 EUR ansparen.

Wie viel Sie zu Anfang investieren müssen, hängt nun von Ihrem Anlagehorizont ab. Je länger Sie auf die Auszahlungen verzichten, desto weniger müssen Sie investieren. Denn während der Sparphase reinvestieren Sie alle ausgeschütteten Dividenden zu 100 %.

Stellen wir die oben erwähnte Formel um, kommen wir auf folgende Startkapital-Summen:

| Haltedauer | Startkapital-Summe |

|---|---|

| 10 Jahre | 1.615.246.70 EUR |

| 20 Jahre | 991.621,36 EUR |

| 30 Jahre | 608.769,49 EUR |

| 40 Jahre | 373.731,66 EUR |

| 50 Jahre | 229.438,82 EUR |

Immer noch zu viel? Begnügen Sie sich mit einem Zusatzeinkommen durch Aktien von 500 EUR monatlich, benötigen Sie wie weiter oben bereits erwähnt eine jährliche Ausschüttung von 6.932 EUR und eine Investitionssumme von 231.066,67 EUR. Setzen wir diese Werte in die Formel ein, ergeben sich weit angenehmere Start-Summen:

| Haltedauer | Startkapital-Summe |

|---|---|

| 10 Jahre | 141.854,89 EUR |

| 20 Jahre | 87.086,60 EUR |

| 30 Jahre | 53.463,62 EUR |

| 40 Jahre | 32.822,02 EUR |

| 50 Jahre | 20.149,87 EUR |

III. Thesaurierender Sparplan

Nicht jeder Anleger kann sofort große Summen in Aktien anlegen. Viele nutzen daher die Möglichkeit, mit einem Sparplan auf Aktien oder ETFs für die Zukunft vorzusorgen und von einem steigenden Zinseszins-Effekt zu profitieren. Thesaurierende – also wieder anlegende – Sparpläne eignen sich dafür besonders gut.

Ein ETF-Sparplan ist zukunftsorientiert. In den meisten Fällen wird eine bestimmte Summe angespart und zu einem festgelegten Zeitpunkt gänzlich ausgezahlt.

Möglich sind auch schrittweise Verkäufe der erworbenen ETF-Anteile – manuell oder über einen Auszahlplan -, um auch später den Zinseszinseffekt zu nutzen. Wir konzentrieren uns bei unseren Beispielrechnungen auf die Variante mit vollständiger Auszahlung.

Nehmen wir in unserem ersten Sparplan-Beispiel wieder an, Sie wollen 60.000 EUR im Jahr bzw. 5.000 EUR im Monat zur Verfügung haben, und das 40 Jahre lang.

Die anfallenden Steuern werden bei einem deutschen Broker während der Sparphase automatisch und unter Berücksichtigung des vollen Freistellungsauftrages jedes Jahr abgeführt. Einmal ausgezahlt, fallen keine Steuern mehr auf Ihr angespartes Kapital an. Unter Berücksichtigung der Inflationsrate steigt der jährliche Bedarf um je 2 %, was in Summe für 40 Jahre 3.564.118,99 EUR bedeutet.

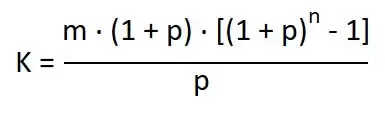

Um herauszufinden, wie hoch die monatliche Sparrate für einen bestimmten Anlagezeitraum sein muss, wenden wir folgende Formel an:

K ist dabei die gesparte Endsumme, m die Monatsrate, p die Rendite in Dezimal und n die Anzahl der Anlagejahre.

Nehmen wir wieder eine durchschnittliche Rendite von 5 % an, kommen wir auf folgende Sparraten:

| Sparzeit | Rendite p.a. | Sparraten |

|---|---|---|

| 10 Jahre | 5 % | 24.511,87 EUR |

| 20 Jahre | 5 % | 10.015,46 EUR |

| 30 Jahre | 5 % | 5.394,45 EUR |

| 40 Jahre | 5 % | 3.232,13 EUR |

| 50 Jahre | 5 % | 2.043,05 EUR |

Für Privatanleger sind diese Sparraten immer noch zu hoch. Betrachten wir daher die benötigten Raten, wenn wir eine durchschnittliche Rendite von 10 % annehmen:

| Sparzeit | Rendite p.a. | Sparraten |

|---|---|---|

| 10 Jahre | 10 % | 20.158,78 EUR |

| 20 Jahre | 10 % | 6.574,82 EUR |

| 30 Jahre | 10 % | 2.744,28 EUR |

| 40 Jahre | 10 % | 1.239,88 EUR |

| 50 Jahre | 10 % | 576,07 EUR |

Ein besonders langer Anlagehorizont reduziert die erforderliche Sparsumme enorm. Legen Sie etwa bereits zur Geburt Ihrer Kinder einen Sparplan an und führen Sie diesen später fort, können sich Ihre Kinder später über ein angenehmes Einkommen freuen.

Nun sind selbst 500 EUR im Monat für viele Privatanleger immer noch zu viel. Diese können sich mit einem ETF-Sparplan aber immer noch ein attraktives Zusatzeinkommen von monatlich 500 EUR sichern. Dafür benötigen Sie ein Endkapital von 356.411,91 EUR.

Diese Sparraten benötigt es bei einer 5%igen Rendite:

| Sparzeit | Rendite p.a. | Monatliche Sparraten |

|---|---|---|

| 10 Jahre | 5 % | 2.436,49 EUR |

| 20 Jahre | 5 % | 987,51 EUR |

| 30 Jahre | 5 % | 525,75 EUR |

| 40 Jahre | 5 % | 309,99 EUR |

| 50 Jahre | 5 % | 191,67 EUR |

Zählen Sie zu den mutigeren Anlegern, können Sie ein aggressiveres Portfolio besparen, welches etwa 10 % verspricht. Dann ergeben sich folgende monatliche Sparraten:

| Sparzeit | Rendite p.a. | Monatliche Sparraten |

|---|---|---|

| 10 Jahre | 10 % | 2.001,45 EUR |

| 20 Jahre | 10 % | 643,75 EUR |

| 30 Jahre | 10 % | 261,43 EUR |

| 40 Jahre | 10 % | 112,37 EUR |

| 50 Jahre | 10 % | 48,05 EUR |

Fazit: Finanzielle Freiheit kann gelingen

Der Traum von finanzieller Freiheit und Unabhängigkeit ist heutzutage längst kein Traum mehr!

Ein gut aufgebautes Aktiendepot kann Ihnen ein entspanntes zusätzliches Einkommen bescheren. Sie benötigen nur das notwendige Startkapital und Geduld.

Doch so einfach es klingt, ist es oftmals nicht. Entweder besitzen Sie bereit genügend Geld für ein profitables Depot, oder Sie müssen es sich über die Jahre zusammensparen. Mit einem ausreichend großen Anlagehorizont können Sie aber auch mit kleinen Geldbeträgen einen attraktiven Zuverdienst generieren.

Am Ende ist eine gesunde Mischung aus verschiedenen Einnahmequellen der Schlüssel zum Erfolg: Neben Ihrem Gehalt sollten Sie allmählich weitere Geldströme erschließen – über ein Aktiendepot, Immobilienanlagen oder -vermietung und anderen passiven Einkommen.

Dadurch bleiben Sie auch in kritischen Phasen finanziell flexibel und behalten Ihre Unabhängigkeit.